イメージが先行

??「投資はリスクがある」

??「投資はギャンブルだ」

皆さんも一度は耳にしたことがあると思うし、こう考えている人もいるだろう。

今回はこれらの誤解を解くための記事を書こうと思う。

投資における「リスク」とは

日常会話において「リスク」とは、「危険度」のような意味合いで使われることが多い。

というかこれしかないと思う。

投資において「リスク」とは、「振れ幅」だ。

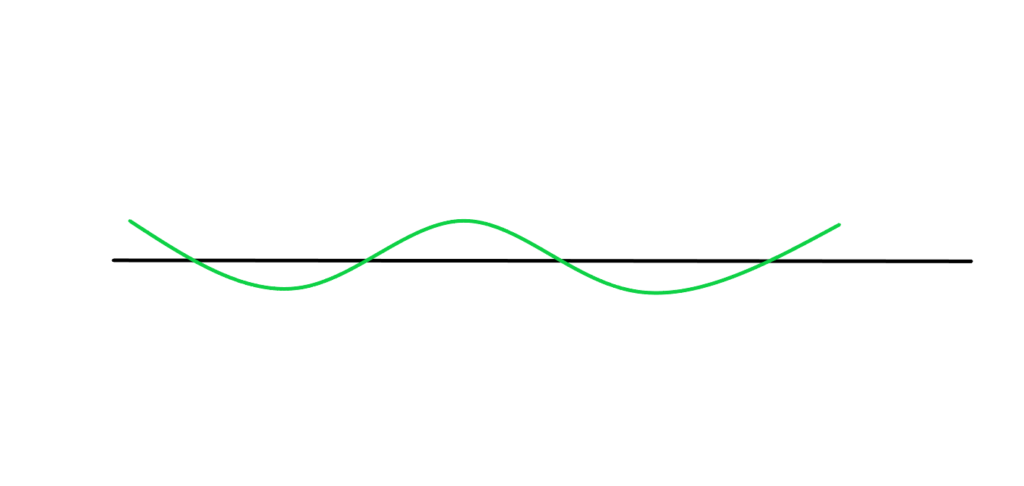

図で簡単なイメージを説明すると

↑リスクが低いとは、減ることも少ないが得るものも少ないということだ。

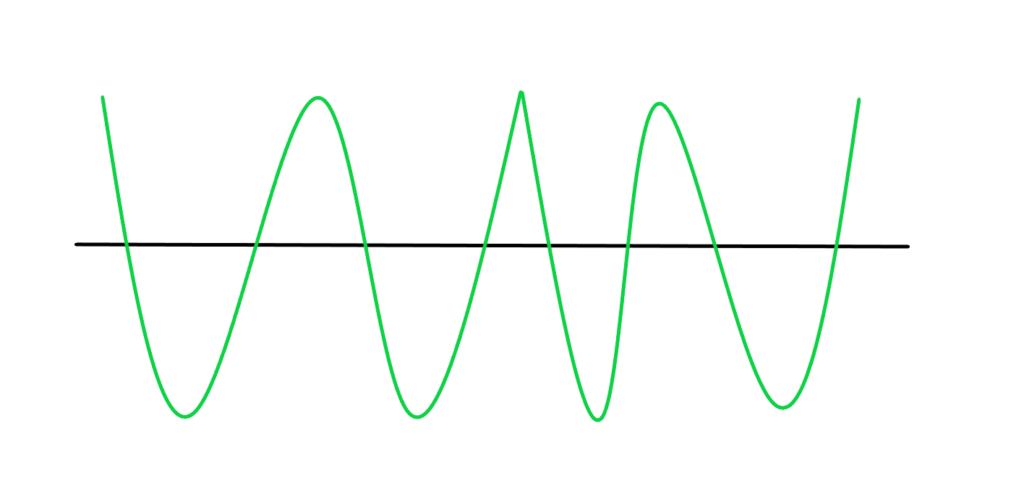

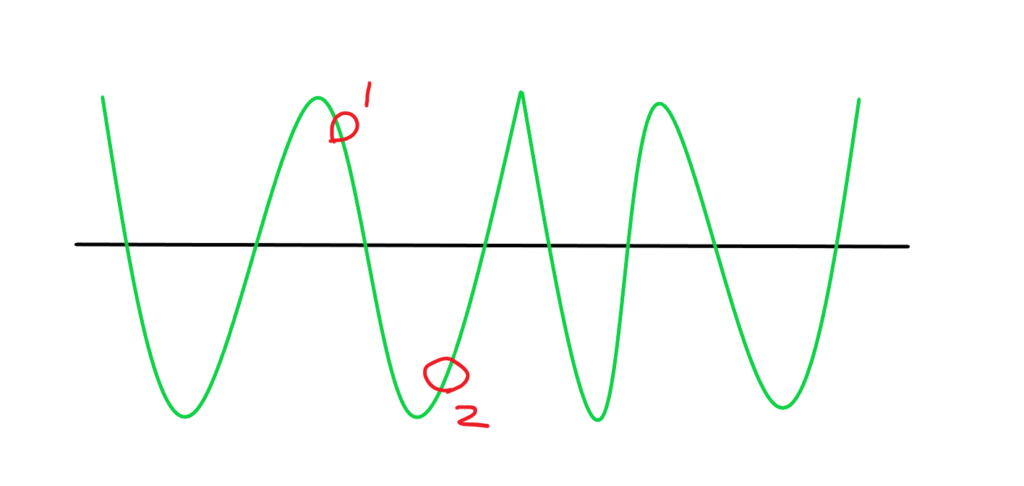

↑これがリスクが大きいということ。

振れ幅が大きいから利益(損失)も大きくなるのだ。

1のタイミングで入ってしまえば、当然損から始まるし、2のタイミングで入ればまずは利益がでる。

このようになるべく良いタイミングで入る判断をできるようにするため、日々勉強し様々な経験を積むのだ。

人によってリスク許容度(家庭持ちかとか保有資産がどれだけあるかとか含み損にどれだけ耐えられるかとか)は違う。人それぞれ違うから答えがなく面白いのだ。

また、これを理解していれば、リスク0でこんなに儲かります!とか、少ないリスクで大きく儲けられる!という詐欺に引っかかりにくくなる。

世の中においしい話はない。(私自身おいしい話はあると思っているが、実際はおいしくない話なのがほとんど)

ギャンブルとは

ギャンブルで勝つ要素・・・それは大半は運ではないだろうか。

運に頼るから実力のない人でも勝てると思ってやってしまう。

運だけに頼っていては再現性がない。

宝くじはただの運でしかないし(しかも勝つ確率は非常に低い)パチンコ屋では店の設定次第だし、競馬は馬のご機嫌もある(ただしほかのギャンブルよりデータがとれるので勝率は上がる)

投資は、上がるにも下がるにもほとんどの場合理由がある。

運だけでは再現性がないが、理由があることには再現性がある。

多くの日本人は投資を知らないから、ギャンブルと混同する。

むしろ日本人はカジノもやらない人が多いので、ギャンブルとは何かというほうを理解していないのかもしれない。

その他の投資毛嫌い要因

それは失われた20年、もしかしたら失われた30年

これだろう

失われた20年とは、簡単にいえば日経平均株価の最高値を超えられない期間である。

1989年に記録した株価を未だ超えられていないのだ。

なんとも山あり谷ありのこのチャートが日経平均の80年代からのチャートだ。

2020年末は金融緩和の影響か20数年ぶりの株価を記録!などの見出しが躍った。

一方アメリカの株価チャートと比較してみよう

なんときれいな右肩あがり

アメリカだけではなく、概ね世界は右肩上がりのチャートであると思う。

そりゃアメリカ人は投資しますわ。

やれば資産増えるんだもん。

そして資金が流入するから、より成長するという好循環なんだよね。

俺たちより上の世代で投資を嫌う人たちが多いのは、このバブル崩壊の1989年頃すでに社会人として数年働いていたから貯金や給料から投資していて、本人や本人の周りで一人や二人は投資で失敗した人たちがいたのも理由だろう。

そして自分の子供に、ギャンブルと同じように投資はやらないよう教える。

こうした金融リテラシー低下の連鎖が起こっていたのではないか。

加えて、これは昭和55年のゆうちょの利率だ。

ゆうちょに定期預金をしておけば、勝手にお金が増える時代を経験していれば尚更その貯金信仰も頷ける。

だが今ではゆうちょもメガバンクも定期預金利息は0.002%だ!

これでもう「何も考えずに貯金」というチョイスは、ゼロ金利政策が続く限り選ぶ理由はなくなってくるはず。

できればこの内容を全日本人が把握してくれればと思う。

コメント